Diferencia entre el modelo de costo y el modelo de revaluación

Diferencia clave: modelo de costo versus modelo de revaluación

El modelo de costo y el modelo de revaluación se especifican en propiedades, plantas y equipos IAS 16 y se denominan dos opciones que las empresas pueden utilizar para volver a medir los activos no corrientes. La diferencia clave entre el modelo de costo y el modelo de revaluación es que El valor de los activos no corrientes se valoran al precio gastado para adquirir los activos bajo el modelo de costo, mientras que los activos se muestran al valor razonable (una estimación del valor de mercado) bajo el modelo de revaluación.

CONTENIDO

1. Descripción general y diferencia de claves

2. Tratamiento de activos no corrientes

3. ¿Qué es el modelo de costos?

4. ¿Qué es el modelo de revaluación?

5. Comparación de lado a lado - Modelo de costo versus modelo de revaluación

6. Resumen

Tratamiento de activos no corrientes

Independientemente de la medida utilizada para volver a medir, todos los activos no corrientes deben reconocerse inicialmente al costo. Esto incluye todos los gastos incurridos para poner el activo en condiciones de trabajo para cumplir con el uso previsto del activo e incluye,

- Costo de la preparación del sitio

- Costo de entrega y manejo

- Costo de instalación

- Tarifas profesionales para arquitectos e ingenieros

- Costo de eliminar el activo y restaurar el sitio

¿Qué es el modelo de costos?

Según el modelo de costo, el activo se reconoce en el valor en libros neto (costo menos depreciación acumulada). La depreciación es el cargo para registrar la reducción de la vida útil económica del activo. Estos cargos de depreciación se recopilan a una cuenta separada llamada 'Cuenta de depreciación acumulada' y se utiliza para identificar el valor en libros neto de un activo en cualquier momento dado.

mi.gramo. ABC Ltd. compró un vehículo para entregar bienes por $ 50,000 y la depreciación acumulada en 31.12.2016 es de $ 4,500. Por lo tanto, el valor en libros neto a esa fecha es de $ 45,500.

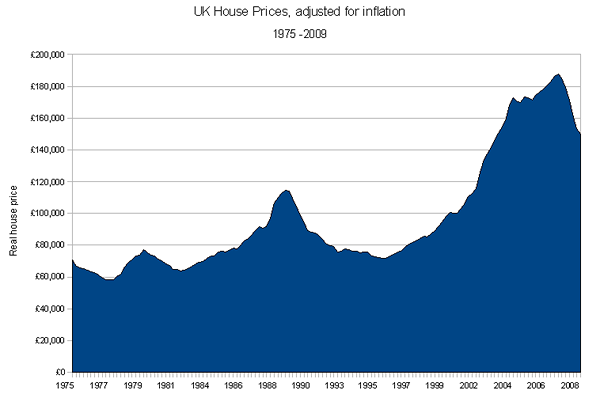

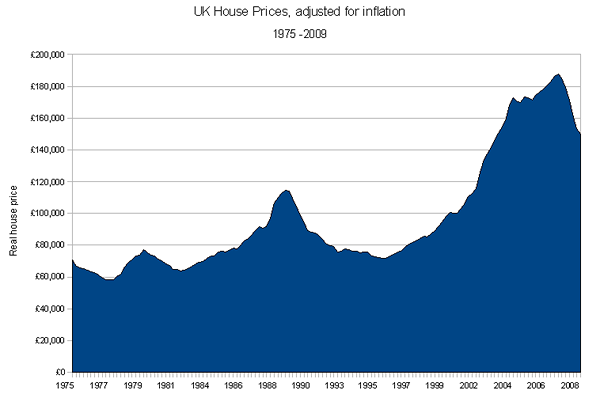

La principal ventaja de usar el modelo de costo es que no habrá sesgos en la valoración, ya que el costo de un activo no corriente está fácilmente disponible; Por lo tanto, este es un cálculo bastante sencillo. Sin embargo, esto no proporciona un valor preciso en un activo no corriente, ya que es probable que los precios de los activos cambien con el tiempo. Esto es particularmente correcto con los activos no corrientes, como la propiedad, donde los precios aumentan constantemente.

mi.gramo. Precios de propiedades en Aylesbury, Reino Unido, ha aumentado a 21.5% dentro de 2016

Figura 1: Aumento de los precios de las propiedades del Reino Unido

¿Qué es el modelo de revaluación?

Este modelo también se conoce como enfoque de 'mark-to-market' o Método de valoración de activos 'Valor razonable' De acuerdo con las prácticas contables generalmente aceptadas (GAAP). Según este método, el activo no corriente se lleva a una cantidad revaluada menos depreciación. Para practicar este método, el valor razonable debe medirse de manera confiable. Si la Compañía no puede derivarse a un valor razonable razonable, el activo debe valorarse utilizando el modelo de costo en IAS 16, suponiendo que el valor de reventa de la propiedad es cero como se indica en IAS 16.

Si una revaluación da como resultado un aumento en el valor, debe acreditarse a otros ingresos integrales y registrarse en capital bajo la reserva separada llamada 'supervaluación de excedentes'. Una disminución que surge como resultado de una revaluación debe reconocerse como un gasto en la medida en que exceda cualquier cantidad previamente acreditada al excedente de revaluación. En el momento de la eliminación de activos, cualquier excedente de revaluación debe transferirse directamente a las ganancias retenidas, o puede dejarse en el excedente de revaluación. Los activos no corrientes en ambos modelos están sujetos a depreciación para permitir la reducción de la vida útil.

Según la IAS 16, si un activo se revala, todos los activos en esa clase de activos particular deben revaluarse. Por ejemplo, si la compañía tiene tres edificios y desea practicar este modelo, los tres edificios deben revaluarse.

La razón principal para que las empresas adopten este enfoque es garantizar que los activos no corrientes se muestren en su valor de mercado en los estados financieros, por lo que esto proporciona una imagen más precisa que el modelo de costo. Sin embargo, este es un ejercicio costoso ya que la revaluación debe llevarse a cabo a intervalos regulares. Además, la gerencia a veces puede ser sesgada y asignar una cantidad revaluada más alta a los activos que están por encima del valor de mercado razonable, lo que conduce a la sobreestimación.

¿Cuál es la diferencia entre el modelo de costo y el modelo de revaluación??

Modelo de costos vs modelo de revaluación | |

| En el modelo de costo, los activos se valoran al costo incurrido para adquirirlos. | En el modelo de revaluación, los activos se muestran a valor razonable (una estimación del valor de mercado). |

| Clase de activos | |

| La clase no se efectúa en este modelo. | Toda la clase tiene que ser revaluada. |

| Frecuencia de valoración | |

| La valoración se lleva a cabo solo una vez | Las valoraciones se llevan a cabo a intervalos regulares. |

| Costo | |

| Este es un método menos costoso. | Esto es costoso en comparación con el modelo de costo. |

Resumen - Modelo de costo versus modelo de revaluación

Aunque existe una diferencia entre el modelo de costo y el modelo de revaluación, la decisión sobre qué método debe usarse se puede hacer a discreción de la administración, ya que las normas contables aceptan ambos métodos. Para practicar el modelo de revaluación, los criterios principales deben ser la disponibilidad de una estimación de mercado confiable. Esto se puede hacer inspeccionando los precios del mercado de activos no cutáneos de naturaleza similar para llegar a un valor confiable. Si la empresa prefiere un modelo menos complicado, puede usar el modelo de costo, que es bastante sencillo.

Referencia:

1. "Ventajas o desventajas de la contabilidad de valor razonable."Chron.comunicarse. norte.pag., norte.d. Web. 12 de febrero. 2017.

2. "IAS Plus."IAS 16 - Propiedad, planta y equipo. norte.pag., norte.d. Web. 12 de febrero. 2017.

3. "ACCA - Piense en el futuro."Contabilidad de propiedad, planta y equipo | ACCA Global. norte.pag., norte.d. Web. 12 de febrero. 2017.

Imagen de cortesía:

1. "Precios de la vivienda del Reino Unido ajustados por inflación" por Goose - Trabajo propio (dominio público) a través de Commons Wikimedia