Diferencia entre las acciones correctas y las acciones de bonificación

Diferencia clave: acciones correctas versus acciones de bonificación

Las acciones correctas y las acciones de bonificación son dos tipos de acciones emitidas a los accionistas existentes de la compañía. Una cuestión de derechos y un problema de bonificación resulta en un aumento en el número de acciones, reduciendo así el precio por acción. La diferencia clave entre las acciones correctas y las acciones de bonificación es que Si bien las acciones correctas se ofrecen a un precio con descuento para los accionistas existentes en una nueva emisión de acciones, las acciones de bonificación se ofrecen sin una consideración (gratuita) para compensar el impago de los dividendos.

CONTENIDO

1. Descripción general y diferencia de claves

2. ¿Qué son las acciones correctas?

3. ¿Qué son las acciones de bonificación?

4. Comparación de lado a lado: acciones rectas vs bonus acciones

5. Resumen

¿Qué son las acciones correctas?

Las acciones de los derechos son acciones emitidas a través de una cuestión de derechos, donde la compañía ofrece a los accionistas existentes para vender nuevas acciones en la compañía antes de ofrecerlas al público en general. Dichos derechos de los accionistas, a recibir las acciones anteriores al público en general, se llaman 'derechos preferentes'. Las acciones de los derechos se ofrecen a un precio con descuento al precio de mercado prevaleciente para proporcionar un incentivo para que los accionistas se suscriban para las acciones.

mi.gramo. La compañía Q decide emitir nuevas acciones para recaudar nuevos capital de $ 20 millones emitiendo 10 millones de acciones en 2: 2. Esto significa que por cada 10 acciones mantenidas, el inversor recibe 2 nuevas acciones.

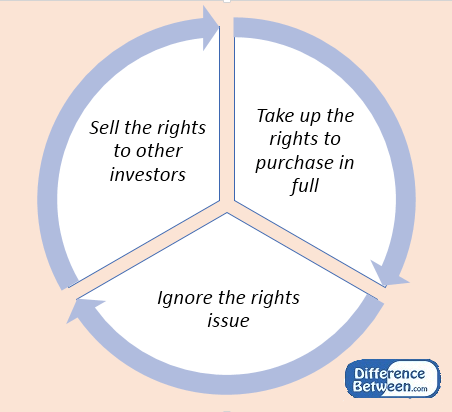

Cuando se ofrecen nuevas acciones, los accionistas tienen las siguientes tres opciones.

Figura 1: Opciones para los accionistas cuando se les presenta la opción de suscribirse para la emisión de derechos

Continuando con el mismo ejemplo, suponga que el precio de mercado de las acciones existentes (acciones mantenidas antes de la emisión de derechos) es de $ 4.5 por acción. El precio con descuento al que se emitirán nuevas acciones es de $ 3. El inversor tiene 1000 acciones

- Si el inversor toma los derechos en su totalidad,

Valor de las acciones existentes (1000* $ 4.5) $ 4,500

Valor de las nuevas acciones (200* 3) $ 600

Valor de acciones totales (1,200 acciones) $ 5,100

Valor por acción después de la emisión de derechos ($ 5,100/1,200) $ 4.25 por acción

El valor por acción después de la cuestión de los derechos se conoce como el 'Precio teórico ex-derechos'y su cálculo se rige por IAS 33 -'Artings por acción'.

La ventaja aquí es que el inversor puede suscribirse para nuevas acciones a un precio más bajo. Si se compran 200 acciones del mercado de valores, el accionista debe incurrir en un costo de $ 900 (200* $ 4.5). $ 300 se pueden ahorrar comprando las acciones a través del tema de los derechos. Después de la emisión de derechos, el precio de la acción caerá de $ 4.5 a $ 4.25 por acción desde que aumenta el número en circulación de acciones. Sin embargo, esta reducción se compensa con el ahorro realizado a través de la oportunidad de comprar acciones a un precio con descuento.

- Si el inversor ignora los derechos,

Es posible que el inversor no esté dispuesto a invertir más en la empresa o no tener fondos para suscribirse a las acciones de los derechos. Si se ignoran las acciones de los derechos, la participación se diluirá debido al aumento en el número de acciones.

- Si el inversor vende los derechos a otros inversores

En algunos casos, los derechos no son transferibles. Estos se conocen como 'Derechos no renunciables'. Pero en la mayoría de los casos, los inversores pueden decidir si desea tomar la opción de comprar las acciones o vender los derechos a otros inversores. Los derechos que se pueden negociar se llaman 'Derechos renunciables', y después de haber sido negociados, los derechos se conocen como'derechos nulos nulos'.

¿Qué son las acciones de bonificación??

Las acciones de bonificación también se denominan 'acciones de scrip'y se distribuyen a través de un problema de bonificación. Estas acciones se emiten a los accionistas existentes de forma gratuita de acuerdo con la proporción de su participación.

mi.gramo. Por cada 4 acciones mantenidas, los inversores tendrán derecho a recibir 1 acción de bonificación

Las acciones de bonificación se emiten como una alternativa a los pagos de dividendos. Por ejemplo, si la empresa realiza una pérdida neta en un año financiero, no habrá fondos disponibles para pagar dividendos. Esto puede conducir a la insatisfacción entre los accionistas; Por lo tanto, para compensar la incapacidad de pagar dividendos, se pueden ofrecer acciones de bonificación. Los accionistas pueden vender las acciones de bonificación para satisfacer sus necesidades de ingresos.

La emisión de acciones de bonificación es una opción atractiva para las empresas que enfrentan problemas de liquidez a corto plazo. Sin embargo, esta es una solución indirecta para las limitaciones de efectivo, ya que las acciones de bonificación no generan efectivo para la empresa, solo evita la necesidad de incurrir en la salida de dinero en forma de dividendos.

Además, a medida que las acciones de bonificación aumentan el capital social emitido de la compañía sin consideración en efectivo, podría resultar en una disminución en los dividendos por acción en el futuro que todos los inversores pueden no interpretar racionalmente por todos los inversores.

¿Cuál es la diferencia entre las acciones correctas y las acciones de bonificación??

Acciones correctas vs acciones de bonificación | |

| Las acciones correctas se ofrecen a un precio con descuento para los accionistas existentes en una nueva emisión de acciones. | Las acciones de bonificación se ofrecen de forma gratuita. |

| Impacto en la situación en efectivo | |

| Se emiten acciones de derechos para recaudar nuevo capital para futuras inversiones. | Se emiten acciones de bonificación para compensar las limitaciones de efectivo prevalecientes. |

| Recibo de efectivo | |

| Las acciones de los derechos dan como resultado un recibo de efectivo para la empresa | Las acciones de bonificación no dan como resultado un recibo en efectivo. |

Resumen: acciones de derechos frente a las acciones de bonificación

Las empresas consideran la cuestión de las acciones de los derechos y las acciones de bonificación cuando existe la necesidad de fondos para proyectos futuros o déficit de efectivo actuales. Ambas acciones de derechos y acciones de bonificación aumentan el número de acciones en circulación y reducen el precio por acción. La principal diferencia entre las acciones de los derechos y las acciones de bonificación es que, si bien las acciones de los derechos se ofrecen con un descuento al precio de mercado, las acciones de bonificación se emiten sin tener en cuenta.

Referencia:

1. McClure, Ben. "Problemas de derechos de comprensión."Investopedia. norte.pag., 29 de diciembre. 2015. Web. 01 mar. 2017.

2."Precio teórico de derechos ex."Precio teórico de ex-derechos | Fórmula | Cálculo | Ejemplo. norte.pag., norte.d. Web. 01 mar. 2017.

3.Pete. "EPS: problemas de derechos, opciones y órdenes de arresto | IAS 33 ganancias por acción."Educación alquilada. norte.pag., 05 de septiembre. 2015. Web. 01 mar. 2017.

4.Personal, Investopedia. "Problema de bonificación."Investopedia. norte.pag., 17 de junio de 2004. Web. 01 mar. 2017.

5."Ventajas y desventajas de las acciones de bonificación."Efinancemanagement. norte.pag., 13 de enero. 2017. Web. 02 mar. 2017.